Informations sur cette nouvelle mise en place

Afin de relancer la « trop délaissée » épargne retraite, l’État français, par le biais de la loi PACTE (Plan d’Action pour la Croissance et la Transformation des Entreprises) a mis en place depuis le 22 octobre 2019 le Plan Épargne Retraite (PER). Dans le contexte actuel de débat autour du financement des retraites, ce nouveau placement est destiné à rendre plus attractive l’épargne retraite qui, malgré les nombreux dispositifs créés au fil du temps (PERP, contrat Madelin, PERCO…), n’a jamais réussi à séduire pleinement les épargnants français. Chiffres à l’appui, elle représente actuellement environ 230 milliards d’euros d’encours contre près de 1 800 milliards pour l’assurance vie. Le PER est une enveloppe juridique et fiscale destinée à se constituer un complément de retraite personnel en plus des régimes obligatoires. Afin d’en favoriser le recours, il dispose de règles communes en matière de modes de gestion, de transfert, de sortie anticipée et de fiscalité.

Présentation et fonctionnement général du PER

Un plan pour trois compartiments :

- Le plan d’épargne retraite individuel (PERIN) s’adresse à tout type d’épargnant, indépendamment de son statut social et professionnel : salarié, TNS, professions libérales, retraité, sans activité. Il n’y a aucune condition d’âge pour y souscrire.

- Le plan d’épargne retraite collectif (PERECO) concerne l’ensemble des salariés de l’entreprise. Une condition d’ancienneté pourra être exigée sans pouvoir dépasser trois mois.

- Le plan d’épargne retraite catégoriel (PERO) peut concerner l’ensemble des salariés de l’entreprise ou être réservé à une ou plusieurs catégories objectives de salariés.

- Les anciens produits souscrits avant le 22 octobre 2019 conservent la capacité d’y effectuer des versements. Il est à préciser que le nombre de plans par épargnant n’est pas limité.

Le PER pourra faire l’objet d’une souscription sous une forme de compte-titres avec la possibilité d’investir sur des titres financiers : actions, obligations, titres négociables, SCPI, SICAV et FCP ; ou par le biais d’un contrat d’assurance. Dans ce cas, les supports d’investissement sont semblables à ceux d’un contrat d’assurance vie multi-support, y compris l’accès aux fonds en euros.

La sortie d’un PER s’effectue au plus tôt :

- à la date de liquidation de la pension dans un régime obligatoire d’assurance vieillesse (cas par exemple, d’un départ anticipé pour carrière longue) ;

- ou à l’âge légal de départ en retraite (62 ans actuellement).

Le titulaire du PER peut choisir entre :

- une rente viagère ;

- un capital (versé en une fois ou de manière fractionnée afin de limiter l’imposition) sauf lorsque le titulaire a opté expressément et irrévocablement pour une sortie en rente ;

- en combinant capital et rente.

Une fiscalité complexe

Le PER peut être abondé par trois types de versements :

- les versements volontaires du titulaire du plan

- les versements issus de l’épargne salariale ;

- les versements obligatoires (de l’entreprise ou du salariés).

Dans le cadre des seuls versements volontaires, ceux-ci sont déductibles du revenu global dans la limite de 10 % des revenus d’activités de l’année N-1 (dans la limite maximale de 8 PASS, Plafond Annuel de la Sécurité Sociale

avec un minimum de 10 % de ce PASS, soit 4 052 euros en 2019). Les travailleurs non salariés bénéficient d’une majoration de 15% du bénéfice imposable compris entre 1 et 8 PASS. Le plan épargne retraite n’est pas concerné par le plafonnement des niches fiscales, quel que soit le type de versement effectué. Il est à préciser que, pour les versements volontaires, le titulaire à la possibilité de ne pas déduire de son revenu imposable les primes versées (voir le traitement fiscal dans la rubrique « fiscalité en cas de sortie » ci-après).

Pour les exploitants agricoles, ces primes sont également déductibles de l’assiette des cotisations sociales.

La fiscalité à la sortie

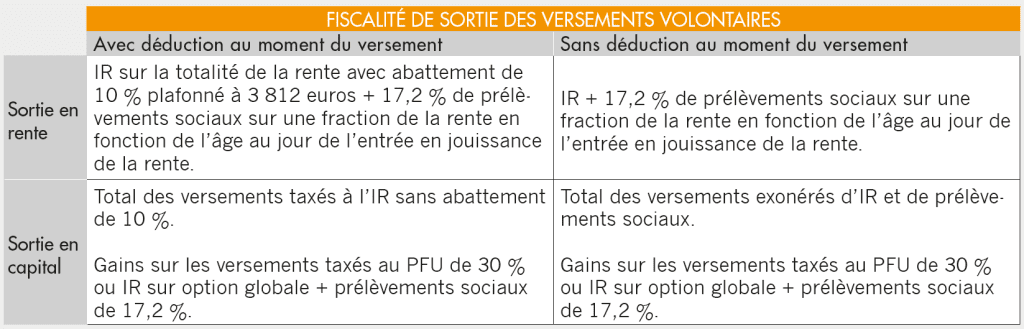

Cette fiscalité dépend du régime fiscal choisi pour les versements et du mode de liquidation de l’épargne (rente ou capital). Pour les seuls versements volontaires, la fiscalité au moment de la sortie est reprise dans le tableau ci-dessous.

La fiscalité en cas de décès

En cas de décès et, en l’absence de mise en place d’une rente viagère, le plan est clos et transmis aux héritiers ou bénéficiaires (dans le cadre d’un PER assurance). Il faut cependant distinguer la fiscalité successorale afférente à un PER compte-titres d’un PER assurance. Dans le cadre d’un compte titres, le capital sera transmis dans les conditions de droits

communs et donc potentiellement taxable aux droits de succession. Quant au PER assurance, le capital est transmis aux bénéficiaires désignés et est exonéré dans la limite des abattements de 152 500 euros par bénéficiaire pour un décès intervenant avant les 70 ans du souscripteur et de 30 500 euros (tous contrats d’assurance confondus) après les 70 ans.

Un intérêt indéniable et des précautions d’usage

Les souplesses offertes par le PER par rapport aux anciennes solutions d’épargne retraite (possibilité d’une sortie en capital, palette d’investissements plus large…) permettent de considérer ce produit comme un placement à privilégier dans le cadre de la préparation de sa retraite.

La déductibilité fiscale voire fiscale et sociale pour les exploitants agricoles ajoute de l’intérêt à ce nouveau produit d’épargne. Une attention particulière devra être portée sur les modalités de transfert de l’ancienne épargne retraite sur les nouvelles enveloppes PER.

Article rédigé par Thomas BARBEREAU

Responsable du Pôle Patrimoine à

Cerfrance Poitou-Charentes